Прибыльность стратегии «инвестиций наугад» доказана научно

Еще в 2001 британский психолог провел необычный эксперимент: он попросил трех человек инвестировать виртуальные пять тысяч фунтов стерлингов в ценные бумаги британских компаний. А были это – профессиональный брокер, астролог и четырехлетняя девочка по имени Тиа.

Результаты оказались вполне сенсационными: к концу года брокер потерял 46,2% первоначального капитала, астролог – 6,2%. Тиа же получила прибыль в 5,8%. Аналогичные эксперименты (с участием шимпанзе или бросанием дартсов) дали примерно идентичные результаты. В общем, стратегия случайных инвестиций оказалась не хуже, а то и лучше, чем традиционный подход.

Результаты оказались вполне сенсационными: к концу года брокер потерял 46,2% первоначального капитала, астролог – 6,2%. Тиа же получила прибыль в 5,8%. Аналогичные эксперименты (с участием шимпанзе или бросанием дартсов) дали примерно идентичные результаты. В общем, стратегия случайных инвестиций оказалась не хуже, а то и лучше, чем традиционный подход.

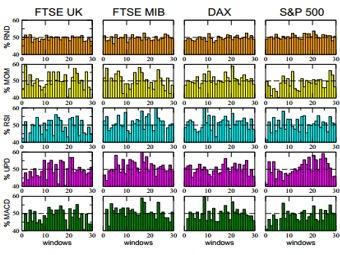

Алессио Бьондо (Alessio Biondo) и его коллеги из Университета Катании (Италия) решили проверить эту гипотезу статистическими методами. Взяв за основу данные о рынках ценных бумаг Великобритании, США и Германии за десять лет, они воспроизвели четыре традиционных стратегии инвестирования и сравнили результаты с абсолютно произвольным набором инвестиций.

Все традиционные методы основываются на истории рынка: «стратегия моментума» (смотрит, как стоимость акций компании менялась в недавнем прошлом и на основе этого предсказывает ее поведение в ближайшем будущем), или «стратегия вверх-вниз» (где считается, что поведение рынка завтра будет прямо противоположным сегодняшнему).

Результаты сравнения вполне недвусмысленны и касаются всех обследованных рынков. Стандартные стратегии трейдинга иногда приносят прибыль в кратких промежутках времени – но в долгосрочной перспективе они ничем не лучше метода случайного выбора. Более того, случайные инвестиции дают куда более стабильные результаты (меньше сверхприбылей, меньше огромных убытков) и поэтому не так рискованны.

Это интересный вывод, достойный дальнейшего изучения. Отличные показатели случайного выбора не очень поражают – ведь изменения на рынках происходят под воздействием множества случайных сил. Но Бьондо и его коллеги пошли дальше и предположили, что стратегии случайных инвестиций со временем могут стать влиятельной силой в биржевых операциях именно из-за стабильности их финансовых показателей. «Можно представить, что широкомасштабное применение “инвестиций наугад” приведет к более стабильному состоянию рынков, с менее неустойчивой конъюнктурой», пишут они.

Такой подход, например, «поможет ограничить стадное поведение и заставит “спекулятивные пузыри” лопаться, пока они еще не очень раздулись… Вся финансовая система будет меньше зависеть от спекуляций авторитетных трейдеров-“гуру” ».

Более того, ученые советуют центральным банкам стабилизировать рынки с помощью стратегии случайной скупки-продажи ценных бумаг.

Это первое крупномасштабное компьютерное моделирование стратегии случайного инвестирования. Логично, что следующий шаг – это проверить ее на практике.

По материалам MIT Technology Review.

Комментарии представителей сайтов-участников nan:Это показывает непредсказуемость долгосрочного результата: количтсво действующих факторов в их взаимном влиянии плюс новые факторы просто не поддаются ни расчету ни эвристическому (интуитивному, основанному на прежнем опыте) прогнозированию.

Экспертов: 1

Экспертов: 1

|

http://www.scorcher.ru/xml/news.rss

http://www.scorcher.ru/xml/news.rss